domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

La factura es el comprobante de pago que, por lo

general es utilizado en transacciones entre empresas o personas que tienen RUC

y necesitan sustentar el pago del IGV en sus adquisiciones a fin de utilizar el

denominado “crédito fiscal”, así como gasto o costo para efecto

tributario.

En el caso que no requieran sustentar gastos o que tengan que entregar comprobante de pago a un consumidor final o persona que no tiene RUC (consumidor final), le deberán emitir una boleta de venta o un ticket.

Las facturas tienen una vigencia de doce meses contados a partir de la fecha en que fueron autorizados por la SUNAT.

En el caso que no requieran sustentar gastos o que tengan que entregar comprobante de pago a un consumidor final o persona que no tiene RUC (consumidor final), le deberán emitir una boleta de venta o un ticket.

Las facturas tienen una vigencia de doce meses contados a partir de la fecha en que fueron autorizados por la SUNAT.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

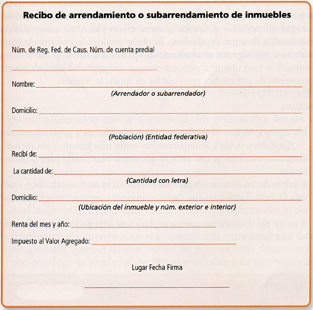

Son comprobantes de pago que deben entregar las

personas que alquilan bienes inmuebles (casa, departamentos, tiendas,

depósitos, etc.) o bienes muebles (autos, camiones, grúas, etc.) a sus

arrendatarios.

El recibo por arrendamiento es el voucher que recibe el arrendatario cuando efectúa el pago del impuesto en la Agencia Bancaria.

Para ello, el obligado debe indicar en la ventanilla de la agencia bancaria, su número de RUC y el del inquilino, en caso que tuviera RUC, el monto del alquiler del inmueble y el periodo tributario.

El recibo por arrendamiento es el voucher que recibe el arrendatario cuando efectúa el pago del impuesto en la Agencia Bancaria.

Para ello, el obligado debe indicar en la ventanilla de la agencia bancaria, su número de RUC y el del inquilino, en caso que tuviera RUC, el monto del alquiler del inmueble y el periodo tributario.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

Recibo por Honorarios

Son comprobantes de pago que deben entregar las personas que ejercen una profesión, oficio, ciencia, o arte en forma independiente al momento de cobrar sus honorarios por los servicios prestados. Las personas que ejerzan un oficio y estén inscritas en el RUS, no entregarán este comprobante; les corresponderá emitir y entregar boleta de venta.

Los recibos por honorarios constan de un original que se entrega al que contrató el servicio y dos copias, una de ellas es para la SUNAT y la otra la debe archivar la persona que ha emitido el recibo por honorarios.

Los recibos por honorarios tienen una vigencia de 24 meses contados a partir de la fecha en que fueron autorizados por la SUNAT.

Son comprobantes de pago que deben entregar las personas que ejercen una profesión, oficio, ciencia, o arte en forma independiente al momento de cobrar sus honorarios por los servicios prestados. Las personas que ejerzan un oficio y estén inscritas en el RUS, no entregarán este comprobante; les corresponderá emitir y entregar boleta de venta.

Los recibos por honorarios constan de un original que se entrega al que contrató el servicio y dos copias, una de ellas es para la SUNAT y la otra la debe archivar la persona que ha emitido el recibo por honorarios.

Los recibos por honorarios tienen una vigencia de 24 meses contados a partir de la fecha en que fueron autorizados por la SUNAT.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

Ticket o cinta de máquina registradora

Es un comprobante de pago emitido por medio de una máquina registradora declarada ante SUNAT, utilizado en operaciones con consumidores finales por ejemplo: panaderías, supermercados y similares. Si reúne los requisitos exigidos por el Reglamento de Comprobantes de Pago, puede tener el mismo uso que una factura.

Las máquinas registradoras que emiten ticket, hacen automáticamente una copia que es para el vendedor.

Es un comprobante de pago emitido por medio de una máquina registradora declarada ante SUNAT, utilizado en operaciones con consumidores finales por ejemplo: panaderías, supermercados y similares. Si reúne los requisitos exigidos por el Reglamento de Comprobantes de Pago, puede tener el mismo uso que una factura.

Las máquinas registradoras que emiten ticket, hacen automáticamente una copia que es para el vendedor.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

Se otorga a consumidores o usuarios finales (como

nosotros) por la venta de bienes o la prestación de servicios. Puede tratarse

de ventas de poco valor (en bodegas, farmacias y similares), o de gran valor

(por ejemplo, venta de automóviles).

La boleta de venta consta de un original que se queda con el vendedor y una

copia que se entrega al comprador.

Deben entregar boleta de venta todos aquellos que vendan o presten servicios a

consumidores finales, por ejemplo: en bodegas, zapaterías, farmacias,

ferreterías, etc.

Si el monto de la venta no excede los S/. 5.00, no hay obligación de entregar

boleta de venta (salvo que el comprador lo solicite). En este caso el vendedor

deberá llevar diariamente un control del importe total de las operaciones que

no hubieran excedido dicho monto, para lo cual debe emitir una boleta de venta.

Pero si el comprador quiere su boleta de venta, entonces la puede pedir al

vendedor y éste debe emitirla y entregarla.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

El comprobante de pago

prueba la posesión de un bien y puede servir de constancia frente a terceros.

Por ejemplo, si el

bien es robado, al hacer la denuncia o reclamarlo se presentará el comprobante

de pago. En caso de que la mercadería tenga defectos o este malograda, con el comprobante

de pago se puede pedir el cambio o devolución.

Evitar una acción

ilegal que nos afecta a todos, cuando una persona vende un bien o presta un

servicio y no da comprobante de pago se queda

con el impuesto (IGV) que está incluido en el precio de dicho bien servicio.

Por ejemplo:

·

Si nos venden una radio a S/.100.00.

·

La radio

en realidad nos cuesta S/. 84.04 y pagamos adicionalmente S/.15.96 por concepto

de IGV que debe ser entregado al Estado.

·

Si el

vendedor no nos entrega comprobante, se estaría quedando con nuestros S/.15.96,

en vez de entregarlos al Estado.

Cuando una persona

vende un bien o presta un servicio y no da Comprobante de Pago oculta sus

operaciones, no anotándolas en sus libros contables y no pagando el impuesto

que le corresponde.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

El Comprobante de Pago

es un documento que acredita la transferencia de bienes, la entrega en uso o la

prestación de servicios.

El comprobante de pago

es un documento formal que avala una relación comercial o de transferencia en

cuanto a bienes y servicios se refiere.

Base Legal

Artículo 1° de la

Resolución de Superintendencia N° 007-99/SUNAT

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

En una acepción amplia, se entiende por fraude aduanero toda violación, o tentativa de violación, de la legislación aduanera o de cualesquiera otras disposiciones cuya aplicación o ejecución es competencia o responsabilidad de las aduanas.

El fraude comercial aduanero comprende todo fraude en este rubro excluyendo aquellos supuestos de ingreso y salida de mercancías del territorio aduanero en los que no se realiza la presentación de la mercancía ante la autoridad aduanera. En relación a este último centraremos nuestro análisis, debiendo tener en cuenta que el fraude como tal puede ser llevado a cabo en cualquiera de las etapas de la transacción comercial; vale decir, pueden realizarlo antes del despacho, durante el despacho y posterior al despacho.

En tal sentido corresponde a las Administraciones Aduaneras prever el Control Aduanero en las mismas instancias en que la transacción se pueda cometer.

CONTROL ADUANERO SUNAT TIENE POR FINALIDAD:

Asegurar el cumplimiento de las disposiciones legales y sus reglamentos.

Proteger la economía del país, fiscalizando, vigilando y controlando el ingreso y la salida de mercancías del país.

Proteger la salud pública y el medio ambiente.

Facilitar el comercio internacional, protegiendo los intereses del Estado.

Combatir la evasión tributaria, el contrabando de mercancías y el tráfico de drogas.

Optimizar el control, mediante un adecuado sistema de riesgos.

Fortalecer los vínculos con el sector público y privado, mediante alianzas estratégicas, que permitan lograr ventajas competitivas a través del cruce de información.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

A continuación explicaremos más sobre el control según momento de ejecución, que es como se explica principalmente en la Decisión 574 de la CAN.

a) Control anterior

Control anterior es el ejercido por la administración aduanera antes de la admisión de la declaración aduanera de mercancías.

Basándonos en la propia definición de la CAN, podemos indicar que el control se puede iniciar cuando los operadores de comercio exterior envían algún documento ya sea físico o magnético (p. Ej. Manifiesto de Carga) que implique que las mercancías manifestadas serán destinadas a algún régimen u operación aduanera. Es a partir de este momento cuando las administraciones aduaneras deben iniciar su labor, tomando como base la información proporcionada por los operadores de Comercio Exterior.

b) Control durante el despacho

El control durante el despacho es el ejercido desde el momento de la admisión de la declaración por la aduana hasta el momento del levante o embarque de las mercancías.

Tomando en cuenta que en esta etapa no se dispone de mucho tiempo, las administraciones aduaneras deben aplicar a los Documentos Únicos Aduaneros un control selectivo basado en criterios de gestión de riesgo que les permita sólo seleccionar a un grupo de DUAs que serán reconocidas físicamente, otras por reconocimiento documentario e incluso la mayoría a ningún tipo de control.

c) Control Posterior

Es el control ejercido posterior al levante o embarque de las mercancías despachadas para un determinado régimen aduanero.

El Control Posterior, como su definición lo indica, es el que realiza la administración aduanera una vez que las mercancías ya se encuentran en propiedad del dueño o consignatario; pero, por el poder que tiene la administración para verificar las operaciones realizadas por los consignatarios, dentro de un periodo posterior al levante de las mercancías, es que se pueden realizar los controles mencionados.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

• Ingreso directo por fronteras: Puno y

la frontera norte

• Ingreso directo por frontera, y que

además sea una zona con beneficio arancelario: Tacna

• Ingreso formal a zona geográfica que

goza de beneficio

arancelario:

Importaciones acogidas al Convenio

Peruano – Colombiano

• Otras fuentes: Aduana Aérea y Aduana

Marítima del Callao.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

El

contrabando opera libremente en el Perú, burlando hábilmente los puestos de

control de frontera, según estimaciones de la Superintendencia Nacional de

Aduanas y de Administración Tributaria (SUNAT), donde anualmente por esta

modalidad ingresan al país 530 millones de dólares a valor costo.

La

mayor parte de mercancía ilegal ingresa por las regiones del sur del país como

Puno y Tacna en un 75%, donde las grandes mafias operan organizadamente, con

una capacidad resolutiva superior a sus contrincantes: la Policía Nacional y el

personal de Aduanas.

SE

DESPRENDE QUE ESTA ACTIVIDAD ILEGAL AFECTA A DIVERSOS SECTORES DE LA ECONOMÍA,

PRINCIPALMENTE A LA INDUSTRIA, EL COMERCIO, Y EL AGROPECUARIO, ENTRE OTROS.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

REFLEXIONES SOBRE EL IMPACTO QUE

TIENEN EL CONTRABANDO EN EL PERÚ

El contrabando es una actividad

delictiva que consiste en eludir, sustraer o burlar el control aduanero, al

ingresar

mercancías del

extranjero

al territorio nacional o no se presenta para su verificación o reconocimiento

físico Aduanero.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

CONTROL ADUANERO

La expresión “control

aduanero” ha sido definida en el Glosario de Términos Aduaneros de la Organización

Mundial de Aduanas-OMA como “medidas aplicadas a los efectos de asegurar el

cumplimiento de las leyes y reglamentos de cuya aplicación es responsable la

Aduana”. En Decisión 574 de Comunidad Andina de Naciones –CAN se define la

expresión “control aduanero” como "el conjunto de medidas adoptadas por la

administración aduanera con el objeto de asegurar el cumplimiento de la

legislación aduanera o de cualesquiera otras disposiciones cuya aplicación o

ejecución es de competencia o responsabilidad de las aduanas".

El control aduanero,

puede clasificarse en las siguientes categorías:

a) Según momento del control:

Las fases según el momento en que se ejercita el control

aduanero, son explicadas acertadamente en la Decisión 574 de la Comunidad

Andina según la siguiente clasificación:

– Control anterior,

aquel que es ejercido por la administración aduanera antes de la admisión de la declaración aduanera de

mercancías.

– Control durante el

despacho, aquel que es ejercido desde el momento de la admisión de la declaración

por la aduana y hasta momento del levante o embarque de las mercancías.

– Control posterior,

aquel que es ejercido a partir del levante o del embarque de las mercancías

despachadas para un determinado régimen aduanero. Esta clasificación toma como

medida de referencia la declaración aduanera, documento mediante el cual los operadores

de comercio exterior solicitan la destinación aduanera para obtener

autorización del levante (retiro) o embarque de mercancías.

b) Según régimen aduanero

Los regímenes aduaneros son las disposiciones establecidas en la

legislación aduanera de cada país, respecto al tratamiento legal que

corresponde a las mercancías. El convenio de Kyoto sobre simplificación y armonización

de procedimientos aduaneros constituye un documento importante y de usual

consideración para la definición de los regímenes aduaneros de los países ya

sea por ser miembros partes o por aplicarlo de facto.

El control aduanero puede ser clasificado según el régimen

aduanero sujeto a control, tales como control de importaciones, exportaciones, entre

otros.

c) Según tipo de obligación

Se puede clasificar atendiendo al tipo de obligación sujeta a

control, en:

– Control de

obligaciones tributarias, referidas al control del correcto pago de tributos en

importaciones. Este control es de vital importancia en países donde impuestos a

importaciones tienen alta participación en relación al total de ingresos

fiscales.

– Control de

obligaciones para tributarias, referidas al control de la administración

aduanera sobre obligaciones no tributarias, tales como verificar la obligación

de presentación de certificados o registros sanitarios, CITES, licencias u

otros que se requieran en despacho aduanero.

domingo, octubre 06, 2013

domingo, octubre 06, 2013

Margarita Carranza

Margarita Carranza

¿En qué situación se encuentra el Perú en materia de recaudación tributaria en relación al resto de países de América Latina?

Aunque el crecimiento de los ingresos tributarios en las últimas dos décadas no ha sido suficiente para cerrar la brecha entre Perú y la OCDE, el sistema tributario en Perú ha evolucionado hacia una estructura de ingresos más equilibrada. A pesar de su tendencia al alza en el período 1990-2010, la recaudación tributaria en Perú continúa siendo más baja que el promedio de la región y de la OCDE en el 2010.

Suscribirse a:

Comentarios

(

Atom

)